2024年9月期 通期 決算説明資料

2024.11.19

本日公表のとおり、UUUM社へ追加のTOBを実施することによって、同社を100%子会社化することにいたしました。概要はのちのスライドのとおりです。

一般論としてのフィナンシャルなメリット・デメリットについても、次のスライドのとおりもちろん整理しておりますが、まずは当社としての狙いをこのスライドでお伝えします。

当社はアドテク事業、DSPを祖業として2011年に事業を開始しました。

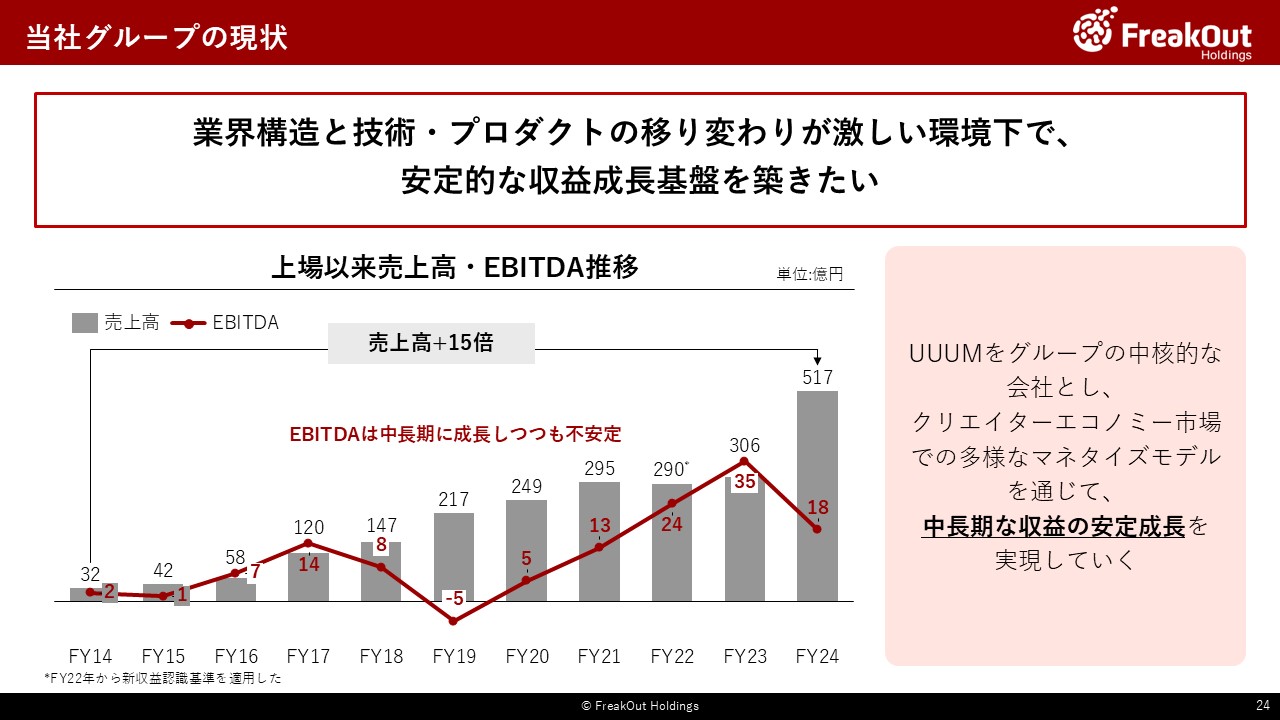

その後LINE社との資本業務提携(のちに解消)、タクシーサイネージ事業、北米のPlaywireのM&A、アジア進出、動画・Connecetd TV領域での事業などを通じて成長しており、連結ベースでの売上高は今期517億円と、上場した2014年の32億円から、10年間で15倍以上成長しております。

一方で、利益ベースでは、業界構造として技術・プロダクトの移り変わりが極めて速いこと、大手プラットフォーマーの方針変更による影響を受けやすいこと、景気の変動による影響を極めて受けやすいことなどから、中長期では成長しつつもかなり浮き沈みがある状況となっております。

また、主力事業の中でも合弁事業など100%株主でないがゆえに、配当をコントロールできず、Cashベースでの貢献が見込みにくい事業も一定数あります。

投資家とのコミュニケーションでのフィードバックからも、この利益の不安定さとCash基盤の弱さが、将来における配当の確度も含めて、足元の株価の低迷にも繋がっていると理解しております。

今回のUUUM社の100%子会社化は、同社を事業的にも資本的・資金的にもフリークアウトグループの中核的な子会社にするためのものであり、それによって中期でかかる課題を解決するために実施するものとなります。

もちろん同社のMCNとしての機能のみを切り出すと不安定な市場なのではとのご指摘も一定理解するところです。一方で、マーケットとしてのインフルエンサーマーケティング市場(クリエイターエコノミー市場)は一環して成長しており、グッズ販売やライブイベント、その他のマネタイズモデルの多様化を通じた成長はこれからも確度が高いと当社としては考えており、ここをグループ全体の成長に取り込んでいきたいと考えております。また、これを通じてMCNとしての機能、専属クリエイターの皆さまに提供できる付加価値も最大化され、強化されていくと考えております。

具体的にどういったことを仕掛けていくのかは、TOBへの成否への影響を避けるため、現時点では詳細は避けさせていただき、完了したあとに各種プレスリリースや取材記事の中でしっかりとお伝えさせていただきます。

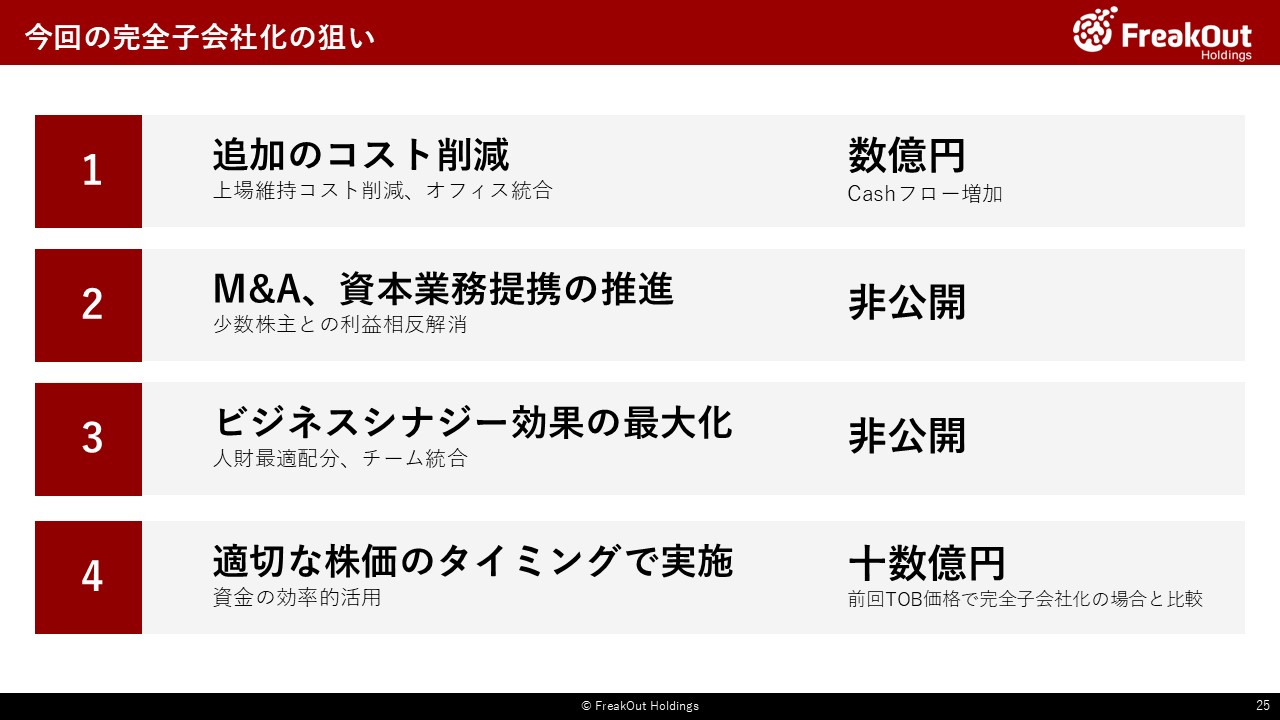

フィナンシャル面でのメリットを整理したものがこちらになります。

メリット

大きく3つのメリットを見込んでおります。

1.追加のコスト削減(オフィス、上場維持コスト)とCashの統合:

人員の適正化はすでに完了しており、上場維持コストの削減と、オフィス統合によるコスト削減など独立性を維持しては削減できないコストの削減が主な内容となります。また、完全子会社化によりCashを統合していくことで、将来の成長投資や配当時により大きな規模感で対応することが可能になります。

2.インフルエンサーマーケ領域でのM&A、資本業務提携の推進:

今回、財源を統合し、少数株主との利益相反を解消することで、インフルエンサーマーケティング領域の成長をよりダイナミックに取り込んでいきます。

3.シナジー効果の最大化:

100%子会社だからこそ、グループ内でのリソースの流動性向上や、人員レベルだけではなくチームレベルでの統合によってシナジー効果を最大化させることができると見込んでおります。

この中では、2,3はもちろんこれから作っていかなければならない領域でこちらが本丸です。一方で、ほぼ確実に成果が見込める1の部分だけでも、今回の追加投資はグループ全体として回収できるのではないかと考えております。具体的な金額影響については、TOBの成否への影響を避けるため、後日改めて説明いたします。

また、4に記載のとおり前回のTOB価格と比較してもかなり低い株価でのTOBとなります。もちろん、同社のトップラインのビハインドなどが加味されての市場価格となっているので、一概に得などという議論は難しいのですが、ある程度効率的に資金を用いられているのではないかと考えております。

一方で、今回100%子会社化するための資金の負担が発生します。詳細は次のスライドに整理のとおりですが、今回100%子会社化するにあたって約53億円のCashアウトを見込んでおります。

これについては追加のコストカットの手堅い部分だけでも回収可能と考えており、このデメリットを十分に吞み込めるだけのメリットを出せると考えております。

<第3四半期の概要>

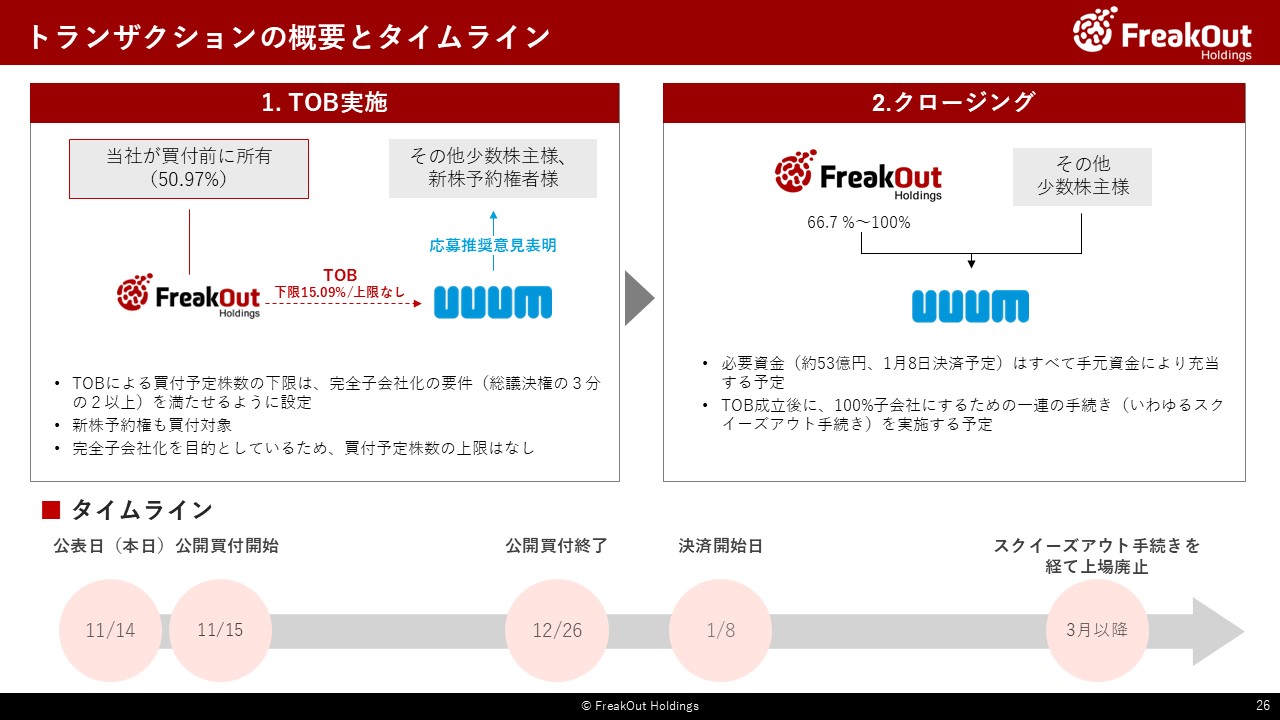

今回の概要とタイムラインがこちらです。

詳細は適時開示と公開買付届出書に記載のとおりとなります。今回、2/3超の取得とその後の完全子会社化・非上場化を目指して公開買付を実施いたします。株価は532円で、前回のTOB価格の75%程度です。スケジュールとしては、11月15日から12月26日まで公開買付を実施し、どの程度株式が集まるかによりますが、3月以降にスクイーズアウト手続を経て完全子会社化と上場廃止とが完了する予定です。また、必要となる約53億円の資金については、すべて手元資金により充当する予定となっております。

グループとして、今後どういったことに取り組んでいくのか、詳細部分はTOBの成否にも影響しうるのでここでは割愛させていただき、年明け以降に改めてお伝えさせていただきます。