2023年9月期 第2四半期 決算説明資料

2023.04.28

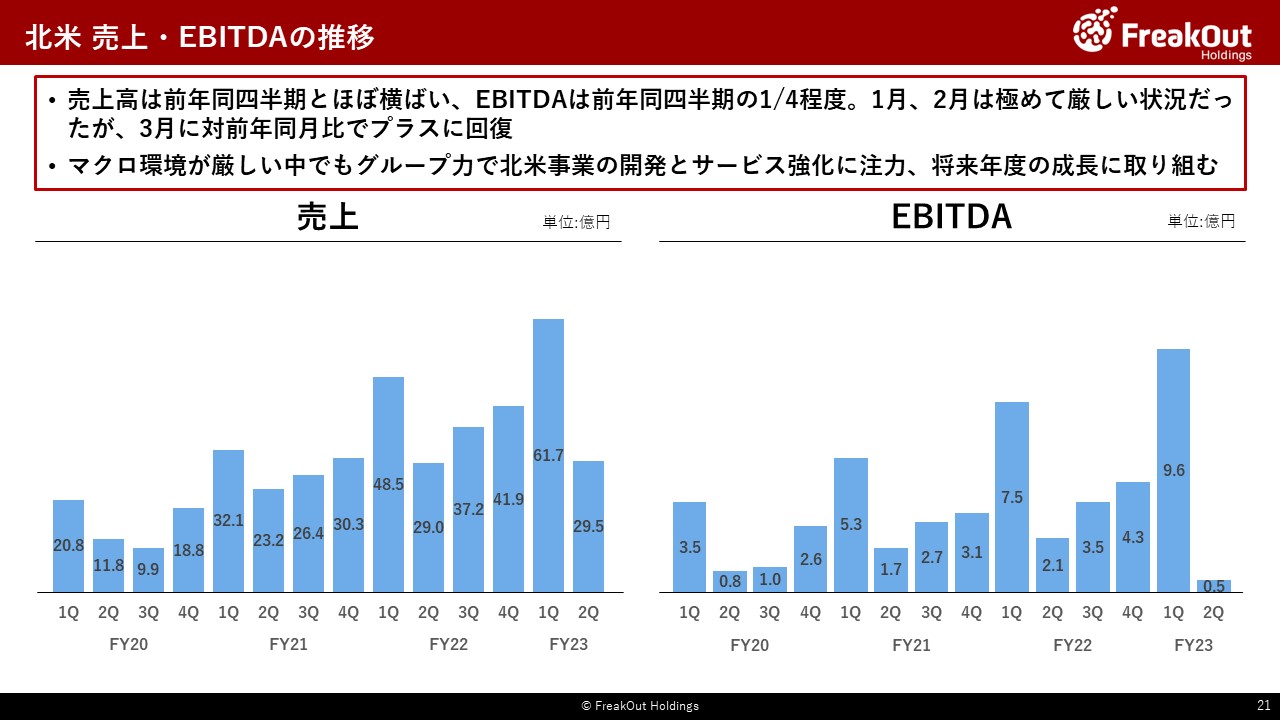

北米事業の第2四半期は売上高が前年同四半期とほぼ同額の29.5億円、EBITDAが前年同四半期比1/4程度の0.5億円で着地しました。ドルベースでも売上は対前年同四半期比▲6.2%とかなり苦戦した四半期でした。月別には1月、2月が極めて厳しい状況で、特に1月は2019年1月以降初めてEBITDA赤字となりましたが、3月に対前年同月比でプラスに戻せたこともあり、EBITDAで黒字を維持できたという内訳になっています。

マクロ環境については、周知のとおり、米国では景気後退が進行しており、当社に限らず広告系の企業が概ね苦戦を強いられています。従来二桁成長を継続していたグローバルプレイヤーも、この1月から3月は概ね5%~10%程度の減収見通しを出しています。この環境下で、グローバルな成長企業と比較しても当社はかなり健闘できたのではと考えています。また、プログラマティックな取引のみの機能で低マージンで提案をしている零細プレイヤーは売上が大きく落ち込んでいるのと比較すると、当社の強さが際立ったとも感じています。

当社北米事業のドルベース売上について分解すると、新規メディアの獲得などにより、広告表示回数は、第1四半期ほどではないものの、対前年同四半期比で20%超の力強い成長を継続しております。一方で、広告単価ベースでは第1四半期よりはやや緩和されたものの、マイナスが継続しており、また各広告主がかなり出稿を抑制したことから、プログラマティックに行われる取引以外のキャンペーン予算の獲得がかなり苦戦しました。

今後については、足元3月、4月についても広告単価が回復傾向とは言えない状況ですが、キャンペーン予算がかなり回復してきているので、今回の決算数字はあくまで景気後退と季節性による一過性の極端なものです。また、昨年も6月には広告単価の下落が始まっていたので、対前年同月比でのマイナスは今後相対的に緩やかになっていきます。そのため、当年度内は厳しいマクロ環境が続く見込みですが、少なくともEBITDAの絶対値として、今回のような水準の数字になることはないだろうと見込んでいます。

また、前回もお伝えしたとおり、この厳しい環境下で各メディアは一層の収益力強化が求められています。この状況は、当社北米事業にとっては新規クライアント獲得のチャンスでもあり、実際に十分な成果が出てきていることから、今が頑張りどころと考えています。厳しい市場環境を受けて、安易にコストカットに注力する選択肢も我々には当然ありました。しかし、グループ全体で投資事業などでの収益も見込める状況で、北米のビジネス開発及びプラットフォーム強化の手は緩めずに進め、新規クライアントの獲得とサービスの進化・向上により、今後のFY24,FY25に向けて継続的な成長を実現できるようにすべきという観点から、今回は短期のP/L調整よりも成長を優先するという考えを取りました。

一方で、以上のような状況を踏まえて、コストカットして効率的にできるところはそうすべきという観点から、当社のグローバルプロダクトであるGPの展開も、高コストな北米の単独事業拠点を中心に行うのではなく、グループシナジーを使って効率的に成長スピード最優先で進めてまいります。